Raha liikumine ettevõttes on nagu vereringe Osutad teenuseid või müüd kaupu, saad klientidelt selle eest raha, maksad saadud rahaga oma hankijatele nende teenuste ja kaupade eest, töötajatele töötasu ning riigile makse.

Raha puuduse tekkimine

Ettevõte kasvab, kasum kasvab, aga raha ikka napib. Milles asi?

Üks ülimalt oluline teema, millest on esmapilgul raske aru saada – aga mille mõistmine on ettevõtte ellujäämiseks kriitiliselt oluline – on maksetähtajad.

Maksetähtajad

Ütleme, et sa oled teenuseosutaja, esitad oma klientidele arved kuu viimase kuupäevaga ja annad neile 14 päeva maksetähtaega. Seega augusti arved laekuvad sulle keskmiselt 14.09. Mõni maksab varem, mõni aga hiljem. Samas sinu töötajad ei taha nii kaua oodata, sa pead neile maksma juba septembri esimestel päevadel. Riik tahab saada maksud töötasudelt 10.09. Mõned arved tulid enne kuu lõppu ja ootavad maksmist septembri algul. Kõigeks nendeks makseteks peab sul olemas olema rahapuhver eelmistest kuudest. Kui see kipub väikeseks jääma, siis pead ettevõttesse lisaraha leidma.

Ja endale saad sa maksta kõige viimasena, kui kõigi teiste ees võlad on makstud.

Seetõttu kaasnebki kiire kasvuga alati käibekapitali puudus. Müük kasvab, nõuded klientidele kasvavad ja raha laekub viitega (maksetähtaeg). Kulud kasvavad koos käibega ja paraku oluline osa kuludest tuleb maksta enne, kui klientidelt raha laekub.

Majandustsüklid

Heal ajal on ettevõtetel raha rohkem ja arveid makstakse kiiresti. Õigeaegselt, vahel varemgi. Pangad annavad lahkelt laene, raha on majanduses ohtralt ringlemas.

Kui on keerulisemad ajad, siis on pangad laenuandmisega kitsimad ja nõuavad pigem laene tagasi. Ringlevat raha jääb vähemaks. Inimesed tarbivad vähem – tööta jäänud inimestel lihtsalt ei ole raha, teised hoiavad igaks juhuks kokku. Vastavalt on ettevõtetel võimalik vähem müüa. Käive langeb, ka ettevõtted püüavad kulusid kokku hoida ja seega ostavad teistelt ettevõtetelt vähem. Investeeringuid ja arendusi tehakse samuti vähem.

Majanduslanguse ajal avastad sa suure tõenäosusega, et ka alati õigeaegselt maksnud kliendid hakkavad maksetega viivitama ning varem viivitanud kliendid ei suuda üldse enam oma arveid maksta.

Kui sa sõltud üksikutest suurematest klientidest, siis on su riskid veel suuremad. Ühelt poolt on küll suuremad ettevõtted stabiilsemad, aga teiselt poolt on nendega sõlmitud lepingud tavaliselt rangemad ja pikema maksetähtajaga ning oma suurkliendiga oled sa vastutulelikum ja leebem kui väikestega. Aga ka keskmised ja suured ettevõtted lähevad pankrotti. Seega kui sa oma klientidel hoolega silma peal ei hoia, siis võid ühel päeval avastada, et suur hulk arveid jääbki laekumata. Kui sul endal piisavat puhvrit olemas ei ole, siis võib see ka sul jalad alt lüüa.

Majanduslangused Eestis

Eestis on minu töötamise ajal olnud kaks olulisemad majanduslangust – 1998-1999, nö vene turu kriis ning 2008-2009, kui oli ülemaailmne majanduskriis. Lisaks nüüd viimase aja koroonaviiruse kriis. Kõik ajad on olnud ettevõtetele päris keerulised, paljud inimesed jäid töötuks ja hulk ettevõtteid lõpetasid tegevuse.

Ma mäletan, kuidas ma esimese kriisi ajal istusin noore pearaamatupidajana maksmata arvete kuhja kõrval ja pidin otsustama, millises järjekorras arveid maksta. Telefon järjest helises, kurjad meilid ja kirjad laekusid. Kõigepealt tuli maksta töötajatele, seejärel riigile ja seejärel … maksin nendele, kes olid järjekindlamad ja karmimad.

Majanduslangused on normaalne majanduse osa ja need tulevad täiesti regulaarselt. Juba 2018 aastal rääkisid analüütikud, kuidas järgmine majanduslangus on juba üle tähtaja. Selle probleemi lahendas meil 2020 aasta alguses Eestisse saabunud koroonaviirus ning sellega kaasnenud eriolukord. Kui järgmine kriis tuleb, kas sa oled valmis?

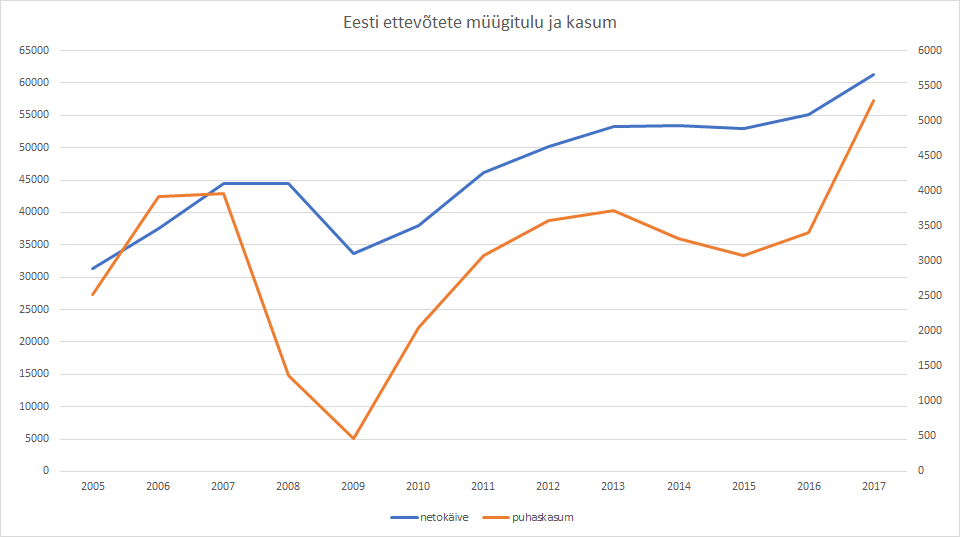

Vaata ka järgnevat Eesti ettevõtete käibe ja kasumi graafikut, kust on kriisiajad kenasti näha.

Tabelis on väärtused kajastatud miljonites, andmete allikas: statistikaamet.

Klientidelt raha kätte saamine

Krediidipoliitika

Mingi krediidipoliitika on igal ettevõttel olemas. Väikeettevõtetel on see küll enamasti omaniku peas ja kõhutundes, mitte kirjaliku selge eeskirjana.

Krediidipoliitika (ehk eeskirjad) koosnevad laias laastus kahest osast:

- Kuidas sa otsustad, kellele ja kui palju sa krediiti annad (ehk lubad tal maksta hiljem, maksetähtajaga, peale seda, kui ta on sinu teenuse või kauba kätte saanud)?

- Mida sa siis teed, kui klient siiski ei maksa?

Kirjaliku ja hoolikalt läbimõeldud krediidipoliitikaga ettevõtete riskid raha kaotamiseks on väiksemad, sest nad oskavad oma kliente hinnata ja keelduvad äri ajamast finantsiliselt nõrkade klientidega (või nõuavad neilt ettemaksu). Ja kui riskid siiski realiseeruvad, ehk mõni klient satub makseraskustesse, oskavad nad kiiresti tegutseda, et siiski oma raha tagasi saada.

Miks kirjaliku? Mingi protseduuri/kokkulepete/eeskirjade kirjutamine nõuab veidi pingutamist ja mõtete klaarimist. Tihtilugu on mõtted paberil (või noh, ekraanil) märksa selgemad ja saad isegi aru, et mõnda punkti peaks muutma või midagi olulist on läbi mõtlemata jäänud. Samuti on paberile pandud reegleid märksa lihtsam oma töötajatele või partneritele selgitada.

Laekumata jäänud arvete maksustamine

Laekumata arvete maksustamine on Eestis väga karm.

1) käibemaks

Osutasid kliendile teenust, väljastasid arve, tasusid riigile käibemaksu ära – klient sulle ei maksa, aga seda käibemaksu sa riigilt enam tagasi ei saa. Vähe sellest, et sa kandsid teenuse osutamiseks vajalikud kulud, kulutasid tasuta oma aega, lisaks maksad riigile 20% peale ka.

Erand: kui arve oli väljastatud ettemaksuarvena, reaalselt teenust osutatud ei olnud, siis võib raamatupidaja kreeditarve teha.

2) tulumaks

Laekumata arve tuleb sul kuluks kanda. Kuluks on lubatud kanda ainult reaalsed, ettevõtlusega seotud kulud. Ettevõtlusega mitteseotud kuludelt tahab riik saada tulumaksu (kulu summalt 25%).

Kui sa kannad laekumata arve lihtsalt kuluks ja sul ei ole mingeid tõendeid, et oled reaalselt tegelenud arve sissenõudmisega (nt kirjavahetus kliendiga, inkasso raport vms), siis leiab riik, et sa tegid teisele ettevõttele kingituse ja tahab saada veel ka tulumaksu.

Näide

Osutasid kliendile teenust, millega kaasnesid kulud 800 eurot. Need kulud pead ära maksma, keskmiselt nii 14 päeva jooksul. Sa arvestad oma teenusehinda kulupõhiselt, lisades kasumimarginaali otsekuludele 25%.

Esitasid kliendile arve, 1000 eurot + käibemaks 200 eurot. Käibemaksu pead ära maksma järgmise kuu 20.kuupäevaks.

Klient jätab maksmata. Sa ei vormista oma pabereid korralikult ning maksad 2 kuu pärast riigile veel lisaks tulumaksu 25% * 1200 = 300 eurot.

Reaalne kulu kokku, mille sa oma ettevõtte tagavaradest teenuse osutamiseks peale maksid: 800+200+300=1300.

Selleks, et see raha tagasi teenida ja omadega nulli jõuda, pead sa osutama teenuseid 1300 / 0.25=5200 euro eest. Ja lootma, et need arved kõik laekuvad.

Kuidas oma riske vähendada?

Osta Kasuliku Kraami Kogumik nr 11 – Ettevõtte rahateemad

Krediidiriski juhtimise Kasuliku Kraami Kogumik sisaldab reaalset tegevuskava, kuidas kliente hinnata ja kuidas klientidelt raha kätte saada, krediidipoliitika näidist, checkliste ja muid näidiseid.

| muudetud |

“Sa ei vormista oma pabereid korralikult ning maksad 2 kuu pärast riigile veel lisaks tulumaksu 25% * 1200 = 300 eurot.”

Hetkel on tulumaksumäär ikka 20% 😉

Sõltub sellest, kas arvutad netosummalt ülespoole või brutosummalt kinnipidamist..

20% on kinnipidamise tulumaks. Näiteks sul on ettevõttel raha 1000 eurot, tahad sellest maksta endale dividendid ja tulumaksu – siis saad maksta endale 800 eurot dividende ja riigile pead maksma 200 eurot. 200 eurot / 1000 eurot = 20%.

Kui aga vaatad teistpidi, et ma tahan endale maksta 800 eurot dividende (netosumma) – siis tulumaks on ikka 200 eurot,

aga 200/800 on 25%. 🙂

Kui pead kuludelt tulumaksu maksma, siis see on netosumma ja tulumaksu arvestad juurde.

Jäi ka natuke arusaamatuks see fraas: “Sa ei vormista oma pabereid korralikult ning maksad 2 kuu pärast riigile veel lisaks tulumaksu 25% * 1200 = 300 eurot.

Reaalne kulu kokku, mille sa oma ettevõtte tagavaradest teenuse osutamiseks peale maksid: 800+200+300=1300”

Miks ma pean 2 kuu pärast riigile tulumaksu maksma? Kust need 2 kuud tulid, ja kust tulumaks? Nii nagu mina aru saan, siis tulumaksu ma maksan ainult siis, kui maksan endale dividendi?

Tänan

Nõude mahakandmine, kui see ei ole korrektselt vormistatud ja põhjendatud, kuulub samuti tulumaksustamisele nagu ettevõttega mitteseotud kulu.

Mõeldud selleks, et mitte sealtkaudu kasumit välja kantida ettevõtetest..